▣ 한눈에 핵심

- ECB, 기준금리 2% 동결: 8차례 연속 인하 뒤 첫 휴식. 무역협상(美·EU 8 월 1 일 시한) 결과를 지켜보겠다는 ‘데이터 + 정책’ 관망 모드

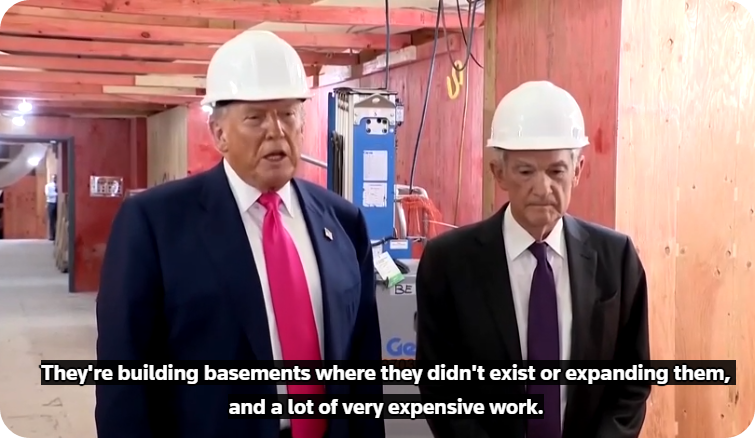

- 트럼프, 연준 직접 방문: “3%P 이상 내리라” - 대통령의 전례 없는 현장 압박. 파월 의장은 즉답을 피했지만 독립성 논란 재점화

- 무역·관세 변수: 백악관, EU 자동차·산업재에 최대 30% 관세 시사. 한-EU 협상 결렬 시 유로존 성장률 -0.3%p 하락 가능성이 거론

- 시장 포지셔닝: ECB·연준 모두 동결 기조지만 ‘인하 기대→실망’ 리스크 확대. 단기 변동성 대비, 수출주·관세민감 업종 리밸런싱 필요

▣ ECB, 왜 동결했나?

- 인플레이션 2% 근접으로 긴축 부담 완화, 대신 무역 불확실성을 새 리스크로 명시

- 정책위원 내부 “9월 추가 인하 조건 엄격” 발언 노출→시장 ‘인하 피벗’ 기대 후퇴

- 독일 10년물 금리 +9bp, 유로화 소폭 강세로 반응

▣ 트럼프-파월 회동

- 트럼프: “빌딩 수리(25 억 달러)도 못 챙기는데 금리를 왜 못 내리나.” 현장에서 공개 발언.

- 파 월: “결정은 19명의 위원 합의” 원론적 답변.

- 방문 시점: FOMC 일주일 전. 시장은 ‘정치 리스크 프리미엄’ 재반영.

▣ 관세 시나리오별 체크포인트

| 시나리오 | 내용 | 유럽·미 증시 심리 | 통화·채권 반응 |

| 저율 타결 | 美-EU 15% 이하 관세, 단계적 인하 로드맵 |

위험선호 회복, 자동차·산업재 반등 |

유로↑, 안전채권↓ |

| 유예 연장 | 15~20% 유지, 협상 재개 |

변동성 지속, 방어주 선호 |

달러·엔 강보합 |

| 결렬·고율 | 20~30% 즉시 발효 | 수출주 급락, 경기주 조정폭 확대 |

달러 급등, 금리·유로 급락 |

▣ 전략 아이디어

- 빅테크 실적 대기 포지션 축소: 고평가 구간에서 ‘실망 시 오버슈팅’ 대비.

- 관세 민감 ETF 분산: 자동차(글로벌)·반도체 장비·산업재를 따로 묶어 리밸런싱.

- 유로존 가치주 바스켓: 금리 동결+무역 타결 낙관 시 수혜 가능.

'투자 인사이트 > 글로벌 이슈' 카테고리의 다른 글

| (250729) 미·중 고위급 스톡홀름 회담, 트럼프 “금리 3%p↓” (3) | 2025.07.29 |

|---|---|

| (250728) 美·EU 15 % 관세 협상 타결, 다음 순서는 韓·中 (3) | 2025.07.28 |

| (250724) 미·EU·일 관세 협상과 알파벳·테슬라 실적 변수 체크 (7) | 2025.07.24 |

| (2025.07) 글로벌 경기 사이클에 따른 자산 흐름 시나리오 (1) | 2025.07.02 |

| (2025.07) 달러 자산 보유 비중, 얼마나 가져가야 하나? (0) | 2025.07.01 |